Инструкция

Амортизационные отчисления принято рассчитывать в том случае, если балансовая стоимость объекта превышает 10000 рублей. Балансовая стоимость – стоимость приобретения объекта и издержки на доведение его до рабочего состояния за минусом возвратных налогов, таких, как НДС. Расчет амортизационных отчислений основных средств начинается с первого месяца, следующего за месяцем их приобретения.

В зависимости от предполагаемого срока службы (от 1 года и свыше 30 лет) основные средства классифицируются по 10 основным группам . Конкретный срок службы определенного оборудования, исходя из данных классификации, предприятие устанавливает самостоятельно.

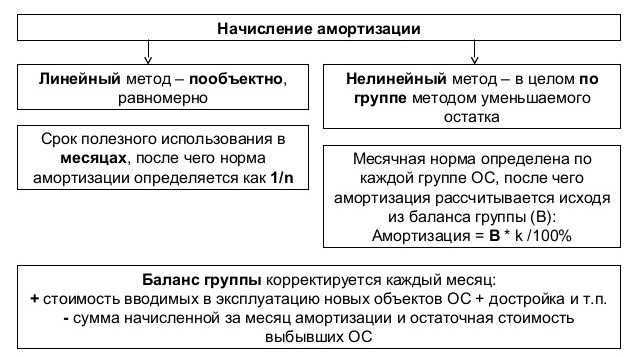

Различают начисление износа линейным и нелинейным методом. В бухгалтерском учете второй метод не применяется из-за большей усложненности, поэтому в целях бухгалтерского учета используется только линейный метод. Нелинейный метод может применяться только в налоговом учете .

Начисление износа линейным методом производится по формуле: К = (1/n)*100, где К – месячная норма амортизации в процентах, n – срок полезного использования основных средств в месяцах.

Пример: нужно рассчитать амортизационные отчисления по металлорежущему станку стоимостью 140 тысяч рублей, приобретенному в июле. Согласно классификации основных средств, металлорежущий станок относится к 5 группе со сроком эксплуатации от 7 лет 1 месяца до 10 лет включительно. Предприятие установило срок полезного использования равным 9 лет (9 * 12 = 108 месяцев).

Определяем месячную норму амортизации. Она равна 0,93% (1 / 108 * 100).

Таким образом, ежемесячные амортизационные отчисления по металлорежущему станку, начиная с августа, составят 1302 рублей (140000*0,93%).

При нелинейном расчете амортизации применяют формулу К = (2/n)*100.

При этом в первый месяц эксплуатации амортизацию рассчитывают от балансовой стоимости оборудования, а во все последующие – от остаточной стоимости оборудования, т.е. за минусом расчетной амортизации.

Пример: расчет амортизации ноутбука стоимостью 36000 рублей, приобретенного в январе, нелинейным методом. Он относится к 3 группе согласно классификации основных средств. Срок службы составляет от 3 лет 1 месяца до 5 лет включительно. Организация установила срок полезного использования равным 5 лет (60 месяцев).

Норма амортизации составит 3,33% (2 / 60 * 100). В феврале амортизационные отчисления составят 1200 рублей (36000 * 3,33%). В марте амортизация составит 1158 руб. 84 коп. (36000-1200)*3,33%. В апреле – 1120 руб. 25 коп. (34800-1158,84)*3,33%.

Амортизация таким способом рассчитывается до тех пор, пока остаточная стоимость ноутбука не снизится 8000 руб. Затем ее списывают равными долями, начиная с месяца, следующего за месяцем, в котором остаточная стоимость стала не более 8000 руб.

Допустим, в октябре остаточная стоимость стала равной 7890 руб., а до окончания срока полезного использования осталось 6 месяцев. В этом случае ежемесячные амортизационные отчисления, начиная с ноября и до момента списания основных средств, составят 1315 рублей (7890/6).

Под износом оборудования подразумевают потерю его стоимости и производительности. Он может возникать благодаря многим причинам: старение оборудования , потеря его конкурентоспособности и т.д. На данный момент, применяя новейшие технологии, удается достичь успехов в борьбе с износом , тем самым продлевается срока службы оборудования , но все равно эта задача остается очень актуальной.

Инструкция

Опишите и классифицируйте оборудование. Это работа является наиболее сложной и трудоемкой. Она требует времени и значительных усилий, так как связано с тем, что использовать имеющиеся базы данных, например бухгалтерские счет учета основных фондов довольно сложно, так как они составлялись совершенно по другим принципам, т.е. нет иерархии описания, отсутствует привязка к техническим местам и т.д.

Осмотрите оборудование "вживую", хотя это и приводит к увеличению временных затрат. Это делать необходимо, так как при реконструкции и его модернизации менялась его технологическая схема, устройство и т.п. Такие изменения не всегда вписывались в техдокументацию и паспорт оборудования , или они бываю утерянными. Тем самым на практике недостаточно использовать только технологическую документацию и паспорта оборудования . Единственным методом решения этой проблемы является совмещение по времени описания оборудования и его капитального ремонта.

Определите иерархию оборудования , т.е. разделите его на основное, вспомогательное и т.д. Самая верхняя ступень должна соответствовать технологическим объектам (элементам технологической цепочки), которые осуществляют производство продукции. Далее следуют отдельные единицы оборудования , а затем узлы и агрегаты, из которых они состоят.

Определите физический износ оборудования : опишите и классифицируйте оборудование технологической цепочки цеха; разработайте основные показатели, которые характеризуют состояние производительных возможностей единицы оборудования ; определите веса, которые требуются для расчета интегрального показателя физического износа единицы оборудования (определяются экспертной оценкой); определите текущее значения основных показателей и сравните их с эталонными значениями; проведите расчет износа по группам однотипного оборудования (оборудования , на котором производят одинаковую продукцию или технологические операции); рассчитайте износ технологической цепочки, где за основу берутся данные о фактическом износе по группам оборудования .

Обратите внимание

Необходимо отметить, что метод все же имеет ряд недостатков: большая трудоемкость реализации и поддержка в актуальном состоянии баз данных по видам оборудования, нормальное функционирование системы по отслеживанию физического износа на указанных принципах практически невозможно без информационной системы, возможны ошибочные выводы при определении физического состояния различных групп оборудования.

Источники:

- Износ оборудования

Основные средства – это одна из важнейших составных частей имущества компании. В процессе эксплуатации они изнашиваются и возникает необходимость в списании амортизации , так как первоначальная стоимость основных средств снижается.

Инструкция

Как правило, начисление амортизации производится на имущество стоимостью от 10 тыс руб. и выше, срок полезного использования которого больше года. При этом принимается во внимание первоначальная стоимость объекта – сумма все расходов, которые организация понесла на его приобретение, доставку и приведение в рабочее состояние (кроме НДС и других возмещаемых налогов).

Основные средства в зависимости от полезного срока использования подразделяются на 10 амортизационных групп. Более конкретный срок службы объекта компания устанавливает на свое усмотрение.

Начисление амортизации происходит линейным и нелинейным методом. В первом случае расчеты производятся по формуле K=100/n, где K – норма амортизации (измеряется в процентах), а n – срок полезного использования объекта. Для тех организаций , которые используют нелинейный подход, цифра 100 в формуле заменяется на 200, т.е. формула выглядит следующим образом – K=200/n.

Рассчитав месячную норму амортизации , нужно списывать сумму, которая получается при умножении K на цену объекта. При нелинейном подходе за цену оборудования принимается остаточная стоимость, т.е. та, которая получилась месяцем ранее после списания амортизации.

Оба метода могут применяться в налоговом учете. Бухгалтерам следует пользоваться только линейным подходом, т.к. второй для них будет существенно сложнее.

К примеру, рассчитаем амортизацию для станка по обработке пластмассы. Организация приобрела его в январе за 135 тысяч рублей. По классификации такой станок относится к пятой группе, которая предусматривает срок полезного использования от 7 лет и одного месяца до 10 лет включительно. Компания решила, что оборудование прослужит 8 лет (96 месяцев). Норма амортизации в данном случае (используем линейный подход) будет равна 1,04% (K= 100/96=1,04). Умножаем стоимость станка на норму амортизации? 135000*1,04/100=1404 руб. Таким образом, мы получаем сумму, которую следует списывать каждый месяц.

Используем в этом же случае нелинейный метод. Тогда норма амортизации составит 2,08% (K= 200/96=2,08%). В феврале сумма отчислений составит 2808 руб, и в марте стоимость объекта уменьшилась (13500–2808=132192). Значит, отчисления в марте будут уже рассчитываться от цены в 132192 руб. и составят 2750.

Источники:

- Расчет амортизационных отчислений в малом бизнесе (методы)

- рассчитать сумму амортизационных отчислений

Имущество, принимаемое к бухгалтерскому учету на предприятии, подлежит амортизации . Исключение составляет неамортизируемое имущество, к которому относятся объекты природопользования, незавершенное строительство, оборотные средства и др. Существует несколько способов расчета амортизации. В основе каждого из них лежит срок полезного использования объектов.

Инструкция

Срок полезного использования определяется в соответствии с классификацией основных средств. В ней все имущество поделено на 10 групп. В каждой из них установлен свой срок полезного использования, т.е. период, в течение которого имущество способно приносить доход предприятию и служить целям его деятельности.

Амортизация может рассчитываться линейным способом. В этом случае годовую ее сумму определяют, исходя из первоначальной стоимости объекта основных средств и нормы амортизации , рассчитанной на основании срока полезного использования. Допустим, организацией был приобретен объект основных средств стоимостью 100 000 руб. Срок его полезного использования 5 лет, значит норма амортизации 20 %. Поэтому годовая сумма амортизации будет составлять 20 000 руб. (100 000*20%).

При расчете амортизации способом уменьшаемого остатка годовую ее сумму определяют, исходя из остаточной стоимости объекта основных средств на начало отчетного периода, нормы амортизации и коэффициента ускорения. Последний устанавливается законодательством по каждому из видов имущества. Например, предприятие приобрело оборудование стоимостью 100 000 руб. Срок полезного использования 5 лет. Норма амортизации 20 %, но она будет увеличена до 40 %, поскольку коэффициент ускорения равен 2. Поэтому за первый год эксплуатации оборудования амортизация будет составлять 40 000 руб. Во второй год она составит 40 % от остаточной, т.е. 24 000 руб. (60 000*40%) и т.д.

Еще один способ расчета амортизации – по сумме числе лет срока полезного использования. В этом случае сумма амортизации за год определяется, исходя из первоначальной стоимости имущества и соотношения, в числителе которого будет число лет, остающееся до конца действия объекта, а знаменателе – сумма чисел лет. Например, предприятие приобрело имущество стоимостью 100 000 руб. Срок полезного использования его 5 лет. Сумма чисел лет будет составлять 15 (5+4+3+2+1). Соответственно за первый год амортизация составит 33 333,33 руб. (100 000*5/15), во второй год 26 666,67 руб. (100 000*4/15) и т.д.

При способе расчета амортизации пропорционально объему произведенной продукции начисление осуществляется, исходя из натуральных показателей и соотношения предполагаемого объема произведенной продукции за срок полезного использования. Например, предприятие приобрело автомобиль стоимостью 200 000 руб. Предполагаемый пробег за весь период полезного использования 500 тыс. км. За первый год автомобиль проехал 10 тыс. км. Следовательно, годовая сумма амортизации будет составлять 4 000 руб. (10/500*200 000).

Ускоренная амортизация – это метод, при котором перенесение стоимости основных средств осуществляется более быстрыми темпами, чем при традиционных способах начисления амортизации за счет искусственного снижения срока полезного использования средств и повышения нормы отчислений.

Инструкция

Применение такой амортизации позволяет ускорить списание стоимости имущества на себестоимость продукции, в результате чего налогооблагаемая прибыль предприятия уменьшается . К преимуществам данного способа начисления амортизации можно отнести быстрое возмещение большей части затрат за меньший промежуток времени. Однако применение данного метода ведет к необоснованному завышению себестоимости продукции, а следовательно, цены реализации.

В российской практике ведения бухгалтерского учета ускоренная амортизация применяется не слишком широко. В отношении основных средств, которые работают в условиях агрессивной среды или повышенной сменности, к норме амортизации может быть применен специальный коэффициент, но не выше 2, т.е. норма амортизации может быть увеличена в 2 раза. Если имущество принадлежит налогоплательщику на основании договора лизинга , то он вправе применять специальный коэффициент, но не больше 3. Но при этом на амортизируемое имущество, которое относится к первой, второй или третьей амортизационным группам , если амортизация по нему начисляется нелинейным методом, данное правило не распространяется.

Необходимо помнить, что под агрессивной средой для целей применения ускоренной амортизации понимается совокупность природных или искусственных факторов, которые повышают износ основного средства. Кроме того, под работой в агрессивной среде понимается нахождение имущества в

Норма амортизации - определенная доля стоимости основных средств предприятия, которая выражается в процентном отношении от годовой (общей) амортизации к первоначальной цене основной части фондов.

Норма амортизации - параметр, обратный периоду полезного применения инструмента основных средств. Он проставляется для каждого из видов имущества на основном счету и зависит от условий, в котором оно эксплуатируется. К примеру, для зданий норма амортизации находится в диапазоне от 0.4 до 11%, для техники (оборудования) и силовых машин данный показатель имеет более широкий диапазон - от 0.4 до 11%.

Норма амортизации - показатель, при расчете которого используется несколько параметров, а именно первоначальная цена основного имущества, его , амортизационный период (прописывается в нормах). Расчет годовой нормы амортизации может осуществляться несколькими способами - линейным, методом снижения остатка, методом списания (с учетом срока полезного применения).

Норма амортизации: сущность

В период применения предприятия неизбежно подвергаются износу и дешевеют. При этом износ может быть двух основных видов :

1. Моральный. Этот вид износа появляется из-за усовершенствования уже имеющихся технологий, их оптимизации. Появляется новая техника, способная выполнять более сложные задачи и в больших объемах. Как следствие, морально устаревшее оборудование падает в цене (даже если его техническое состояние идеально).

2. Физический. В этом случае подразумевается износ техники (оборудования), связанный с естественной эксплуатацией, когда используется весь ресурс ОПФ.

Сама же амортизация - перенос цены основной группы фондов производства по определенным частям на товар (продукцию), которые изготавливается с их помощью. Основная цель - для дальнейшего возмещения (частичного или полностью) затрат на ремонт (замену) ОПФ.

Как только произведенный товар продается, то часть денег, входящих в объем перенесенной цены основной группы фондов, направляется в амортизационный . Там копятся до момента достижения нормы первичной цены основных средств (вычитаются только изношенные ОПФ). Средства из этого фонда направляются для покупки нового оборудования вместо уже изношенной (физически или морально) техники. По сути, происходит (обновление) производства.

Амортизационный фонд

играет ключевую роль в решении поставленных задач и выполнения норм амортизации в будущем. К его основным функциям можно отнести:

Восстановление оборудования после его полного износа и выбытия из производственного процесса;

- активное стимулирование обновления основных фондов;

- накопление необходимой суммы денег для последующего обновления производственной техники.

Начисление амортизации всегда производится на долгосрочные виды активов. При этом единственным исключением является земля и группа нематериальных средств, находящихся в пользовании компании. При этом амортизация обязательно включается в группу операционных издержек.

Наиболее популярный метод расчета амортизации - равномерное списание цены актива в период нормированного срока эксплуатации. В ряде случаев может учитываться остаточная цена, реализуемая в случае выбытия ОПФ.

К группе нематериальных активов можно отнести статьи, которые включаются бухгалтерией предприятия в балансовый отчет и суммируются с долгосрочными активами. Так, к данной категории можно отнести разработки, исследования, торговые марки, купленные права собственности и так далее.

Важный момент - особенности начисления амортизации . В роли объектов здесь выступают основные фонды, которые находятся в управлении компании, в хозяйственном ведении или в собственности. При этом амортизация не начисляется для следующей группы ОПФ:

Подаренных третьими лицами по принципу безвозмездности;

- для объектов жилищного фонда. При этом в учет не берутся случаи, когда из них извлекается доход;

- для видов основных фондов производства, свойства которых остаются неизменными в течение продолжительного периода времени. К данной категории можно отнести леса, землю и так далее.

Для всех случаев устанавливаются нормы амортизации. В роли регулятора выступает государство, которое контролирует такие процессы, как скорость воспроизводства и темпы прироста в каждой отдельно взятой . Всего же в РФ ОПФ делятся на десяток основных групп, у каждой из которых есть своя норма амортизации.

Что касается амортизационных отчислений в общей цене производственных фондов, то их начисление производится уже с первого месяца с момента оприходования на баланс. Завершение процесса происходит, начиная со следующего месяца с момента выбытия.

Начисляются амортизационные начисления на протяжении всего периода полезной эксплуатации фондов. Исключением является только тот временной промежуток, когда основное имущество реконструируется или же находится на стадии ремонта. Кроме этого, учет не осуществляется, если ОПФ переводятся в режим консервации на срок более трех лет.

Норма амортизации: принципы и методы расчета

Главным параметром, учитывающим амортизацию, является формула перенесенной цены на готовый товар. При этом для расчета нормы амортизации можно использовать следующую формулу:

На = (Фп – Фл) + Д / (Фп *Там) * 100% ,

где На - норма амортизации (в годовом выражении) для полного восстановления,

Д - стоимость снятия старого оборудования;

- Ф п - (ОФП);

- Ф л - основных фондов производства;

- Там - амортизационный (нормативный) период службы основных фондов.

Формулу расчета можно представить и в другом виде:

На практике нормальный период службы ОПФ бывает много ниже, чем период достижения его физического износа. В особенности это касается электроники, играющей все большее важную роль в производственном процессе. К примеру, стандартный ПК может отлично справляться с поставленными задачами и через 15-20 лет, но норма амортизации предполагает много меньший период - пять лет. Считается, что через это время сможет и должно установить более современную машину.

Изменение учетной цены в результате амортизации не всегда позволяет привести ее в соответствие с реализационной (рыночной) ценой. Один из примеров - машина. Достаточно выехать новому владельца за ворота автосалона, как техника уже теряет в цене.

Еще один пример - изготовленное по специальному заказу оборудование, предназначенное для создания уникальных изделий. Здесь цена реализации техники может стать цена металла или его составных элементов. Исключением является лишь тот случай, когда изделие может применить и адаптировать под себя другая компания.

Важно понимать, что перечисление амортизации для определенной доли издержек не подразумевает фактического накопления средств для замены актива. По сути, это обычная проводка, отображаемая в финансовых бумагах предприятия.

При этом для компаний могут устанавливаться свои норма амортизации. К примеру, для собственного оборудования и машин норма может составлять от пяти до двадцати лет, для зданий (недвижимости) - до 50 лет, для машин - до шести лет.

Что касается расчета нормы амортизации, то сегодня применяется несколько основных способов. При этом в налоговом учете для вычисления реальной величины применяется только два - линейный и нелинейный. Первый считается более популярным, ведь применяется почти на 2/3 всех действующих компаний. Основная причина - его простота и точность расчета. Суть заключается в том, что ежегодно происходит амортизация равной части основных средств. К примеру, если цена компьютера составляет 10 тысяч рублей, а его период службы - пять лет, то объем списываемых средств составит 10 тысяч поделенные на 5, а именно 2 000 рублей.

Если же остаточная цена равна нулю, то это вовсе не означает «нулевую» цену самого ПК. Последний может иметь реальную стоимость, быть в работе и служить еще много лет. Остаточная цена сигнализирует о том, что компания полностью покрыло свои на покупку данной техники.

Кроме этого, могут применяться и следующие способы расчета:

1. Метод списания цены по числовому параметру срока применения подразумевает расчет нормы амортизации с учетом первоначальной цены объекта и годового отношения. При этом в числителе формулы - количество лет, которые остались до конца службы, а снизу (в знаменателе) - число лет службы.

2. Метод списания пропорционально количеству товара (работ).

При таком расчете начисление отчислений по амортизации осуществляется с учетом натурального параметра объемов товаров (услуг) за , а также соотношения первой цены объекта основных средств и подразумеваемого объема товара (услуг) за весь период применения ОПФ. Этот методика хороша тем, что износ имущества связан с частотой его применения. Чаще всего способ применяется для расчета нормы амортизации в процессе добычи природных ресурсов (сырья).

К примеру, запасы руды составляют 1 миллион тонн. Цена основных средств, которые применяются при добыче - 15 миллионов рублей. При этом посчитать амортизацию несложно - 15 миллионов нужно поделить на один миллион. Итого - 15 рублей на тонну. Если каждый год будет добываться по 10 тысяч тонн сырья, то годовая норма составит 15*10 000 = 150 тысяч рублей.

Амортизация производственного оборудования

2.6.1.Стоимость приобретенного оборудования за срок службы погашается посредством начисления амортизации.

Амортизация - это экономический механизм переноса стоимости оборудования на созданную при его участии продукцию (выполненные работы, оказанные услуги) и создания источника для простого воспроизводства.

2.6.2.Амортизируемым признается оборудование, которое находится у предприятия на праве собственности и используется им для извлечения дохода. К амортизируемому должно относиться оборудование первоначальной стоимостью более 10 000 руб.

2.6.3.Из состава амортизируемого исключается оборудование: переданное (полученное) по договорам в безвозмездное пользование; переведенное по решению руководства организации на консервацию продолжительностью свыше трех месяцев; находящееся по решению руководства организации на реконструкции и модернизации продолжительностью свыше 12 месяцев.

2.6.4.При расконсервации оборудования амортизация по нему начисляется в порядке, действовавшем до момента консервации, а срок полезного использования продлевается на период нахождения оборудования на консервации.

2.6.5.Первоначальная (балансовая) стоимость оборудования определяется как сумма расходов на его приобретение, а в случае, если оборудование получено предприятием безвозмездно, - как сумма, в которую оценено такое оборудование с учетом расходов на доставку и доведение до состояния, в котором оно пригодно для использования, за исключением сумм налогов, подлежащих вычету.

2.6.6.Балансовой стоимостью оборудования, являющегося предметом лизинга, признается сумма расходов лизингодателя на его приобретение, сооружение, доставку и доведение до состояния, в котором оно пригодно для использования, за исключением сумм налогов.

2.6.7.Балансовая стоимость амортизируемого оборудования, при обретенного (созданного) до вступления в силу Федерального закона №57 ФЗ, определяется как его первоначальная стоимость с учетом про веденных до 1 января 2002 г. переоценок.

2.6.8.При использовании предприятием оборудования собственного производства его первоначальная стоимость определяется как стоимость готового оборудования по первичному учету в бухгалтерии.

2.6.9.Балансовая стоимость оборудования может изменяться в случаях его реконструкции и модернизации.

2.6.10.К работам по реконструкции и модернизации относятся

работы:

вызванные изменением производственного или служебного назначения оборудования;

повышением сроков его службы, технико-экономических показателей;

осуществляемые по проекту реконструкции и модернизации оборудования в целях увеличения производственных мощностей, улучшения качества и изменения номенклатуры продукции.

2.6.11.Начисление амортизации по оборудованию должно производиться одним из следующих способов (п. 18 ПБУ 6/01):

линейный способ; способ уменьшенного остатка;

способ списания стоимости по сумме чисел лет срока полезного использования (службы);

способ списания стоимости пропорционально объему продукции (работ, услуг).

2.6.12.Предприятия могут самостоятельно выбирать для применения в бухгалтерской политике один или несколько способов начисления амортизации одновременно. При этом единый способ амортизации устанавливается по каждой группе однородного оборудования и применяется в течение всего срока службы оборудования. Избранные способы (способ) начисления амортизации утверждается руководителем предприятия.

2.6.13.Наиболее часто в практике предприятий применяется линейный или его разновидность - нелинейный способ начисления амортизации, которые здесь рассматриваются подробно.

2.6.14.При применении линейного метода сумма начисленной за один месяц амортизации в отношении объекта амортизируемого оборудования определяется как произведение его первоначальной (балансовой) стоимости и нормы амортизации, определенной для данного объекта.

При этом норма амортизации по каждому объекту амортизируемого оборудования определяется по формуле:

К= (1/n)×100 %,

где К - норма амортизации в процентах к первоначальной (балансовой) стоимости объекта амортизируемого оборудования,

n - срок полезного использования данного объекта амортизируемого оборудования, выраженный в месяцах.

2.6.15.При применении нелинейного способа сумма начисленной за один месяц амортизации в отношении объекта амортизируемого оборудования определяется как произведение остаточной стоимости объекта амортизируемого оборудования и нормы амортизации, определен ной для данного объекта.

2.6.16.При этом норма амортизации объекта амортизируемого оборудования определяется по формуле:

К=(2/n) × 100%,

где К - норма амортизации в процентах к остаточной стоимости, при меняемая к данному объекту амортизируемого оборудования;

n- срок полезного использования данного объекта амортизируемого оборудования, выраженный в месяцах.

2.6.17.При этом с месяца, следующего за месяцем, в котором оста точная стоимость объекта амортизируемого оборудования достигнет 20 % от первоначальной (балансовой) стоимости этого объекта, амортизация по нему исчисляется в следующем порядке:

остаточная стоимость объекта амортизируемого оборудования в целях начисления амортизации фиксируется как его базовая стоимость для дальнейших расчетов;

сумма начисляемой за один месяц амортизации в отношении данного объекта амортизируемого оборудования определяется путем деления базовой стоимости данного объекта на количество месяцев, оставшихся до истечения срока полезного использования данного объекта.

2.6.18.В отношении амортизируемых основных средств, используемых для работы в условиях агрессивной среды и (или) повышенной сменности, к основной норме амортизации предприятие вправе при менять специальный коэффициент, но не выше 2. Для амортизируемых основных средств, которые являются предметом договора финансовой аренды (договора лизинга), к основной норме амортизации пред приятие, у которого данное основное средство должно учитываться в соответствии с условиями договора финансовой аренды (договора лизинга), вправе применять специальный коэффициент, но не выше 3. Данные положения не распространяются на основные средства, относящиеся к первой, второй и третьей амортизационным группам, в случае, если амортизация по данным основным средствам начисляется нелинейным способом.

2.6.19.Предприятия, использующие амортизируемые основные фонды для работы в условиях агрессивной среды и (или) повышенной сменности, вправе использовать специальный коэффициент, указанный в п. 2.6.18, только при начислении амортизации в отношении указанных основных средств. Под агрессивной средой понимается совокупность природных и (или) искусственных факторов, влияние которых вызывает повышенный износ (старение) основных средств в процессе их эксплуатации. К работе в агрессивной среде приравнивается также нахождение основных средств в контакте с взрыво, пожароопасной, токсичной или иной агрессивной технологической средой, которая может послужить причиной (источником) инициирования аварийной ситуации.

2.6.20.Полная амортизация оборудования, перечисленного в каждой из 10 групп, принимается за 100 %. Норма амортизации определяется путем деления 100 на срок службы, выраженный в месяцах. Про изведение нормы амортизации на первоначальную стоимость оборудования подлежит перечислению в банк на амортизационный счет

предприятия ежемесячно (при линейном способе начисления амортизации).

2.6.21.Амортизационные отчисления производятся в течение всего срока использования оборудования и таким образом переносятся на издержки производства и обращения.

2.6.22.В случае списания оборудования до истечения нормативно го срока службы недоначисленные суммы амортизационных отчислений списываются за счет остающейся в распоряжении предприятия прибыли, чтобы общая сумма амортизационных отчислений полнос тью возмещала балансовую стоимость оборудования.

2.6.23.Все оборудование, выработавшее амортизационный срок и утратившее полезное использование, подлежит снятию с эксплуатации и списанию.

2.6.24.Для списания оборудования на предприятии приказом руководителя создается постоянно действующая комиссия в следующем составе: заместитель руководителя предприятия - главный инженер, главный энергетик, главный бухгалтер (бухгалтер) и руководитель под разделения по принадлежности оборудования.

Если амортизированное оборудование остается в эксплуатации, в акте комиссии указывается срок в месяцах, на который продлевается эксплуатация оборудования. Акт утверждается руководителем предприятия.

2.6.25.Убытки от списания недоамортизированного оборудования определяются как разность между остаточной стоимостью (с учетом затрат на демонтаж и разборку) и стоимости годных агрегатов, узлов, деталей и лома. Остаточная стоимость списываемого недоамортизированного оборудования определяется как разность между балансовой стоимостью и суммой начисленных амортизационных отчислений за весь срок пребывания оборудования на балансе предприятия. Если сумма амортизационных отчислений превышает первоначальную стоимость оборудования, то она принимается равной первоначальной стоимости и списывается за счет прибыли.

Термин «амортизация оборудования» знаком многим людям. Особенно популярным это значение стало в перестройку – время, когда начальники масштабных компаний начали списывать высококлассное оборудование по высокой цене и маскировать собственные незаконные расходы. Все это позволяла делать амортизация средств предприятия.

В этой статье вы прочитаете:

Что такое амортизация оборудования и зачем она нужна

Говоря об амортизации оборудования в классическом понимании, его можно назвать постепенным переносом стоимости основной части финансов организации и ее активов нематериального значения по уровню их морального и физического износа на итоговую цену выпускаемых товаров. Такие шаги требуются для сохранения общей стоимости капитала компании вне зависимости от того, насколько изношены и стары имеющиеся у нее активы. Финансовые средства, отчисляемые амортизационным фондом, имеют строгую направленность и являются источником возмещения изношенных и старых объектов. Именно они в общей массе выступают в роли основных фондов компании.

Описывая понятие амортизации оборудования максимально просто, можно отметить, что оно является самым эффективным методом, позволяющим сохранить денежные активы внутри организации. Отчисления на амортизацию оборудования, производящиеся каждый месяц - это небольшой процент от всей суммы главных средств, которые могут быть изношенными. В числе данного имущества следующие составляющие:

- техника;

- недвижимость;

- мощности организации, необходимые для производства.

Вышеперечисленные пункты впоследствии вносятся в общую статью расходов, направленных на обеспечение процессов производства. Итоговая цена изделия, в том числе, зависит от них. В конечной стоимости содержится и себестоимость, и наценка.

В качестве простого примера того, как производятся отчисления на амортизацию оборудования, можно привести ситуацию с автомобилем, купленным для производственного процесса. Предприятие приобрело авто, цена которого составила 30 тысяч у.е. Пользоваться машиной можно было в течение пяти лет. Каждый месяц на протяжении пятилетнего периода амортизационный фонд должен получать процент, на который влияла инфляция, номинальная стоимость износа и другие факторы. По истечении указанного времени машину можно было продать за остаточную цену. Как замену данному авто компания купила новую машину за счет средств, полученных благодаря амортизационному фонду. Именно фонд содержит в себе итоговую цену авто - ту, по которой можно реализовать машину спустя 5 лет, а также сумму процентных выплат по амортизации оборудования, поступающих каждый месяц.

Группы основных средств, подлежащих амортизации

Группа №1. Период, в который возможно полезное использование, составляет от 1 до 2 лет.

К имуществу, к которому применима амортизация оборудования, можно отнести мединструменты, инвентарь для производственных целей, инструменты, необходимые для лесного хозяйства и малой механизации; инструменты для добычи газа, нефти, бурения; инструменты ручного управления и механизированного, монтажно-строительного назначения.

Группа №2. Время пользования составляет от 2 до 3 лет.

В данную группу имущества, для которого действует амортизация оборудования, входит инвентарь для спорта и хозяйства; речь также идет о горнодобывающих инструментах, средствах вычислительной техники (сетевом и компьютерном оборудовании), горнодобывающих инструментах, кормозаготовительных машинах, погружных насосах, некоторых видах контейнеров, грузовых кранах и подъемниках.

Группа №3. Период полезного пользования - от 3 до 5 лет.

В данной группе по амортизации оборудования есть место лесопромышленным тракторам и пилорамам; дизельным и тепловым генераторам, сепараторам, сельскохозяйственному оборудованию, лифтам, швейным и копировальным машинам, весам, приборам для измерения (бытовым и лабораторным), микроавтобусам и легковым автомобилям, водному, вело- и мототранспорту. Речь идет также о служебных собаках.

Группа №4. Период полезного пользования - от 5 до 7 лет.

В этом случае говорят о киосках; палатках из пленочных материалов, металлических конструкциях и древесине; трубопроводах, экскаваторах, автопогрузчиках, автобусах, оборудовании для сварочных работ, станках для производства предметов мебели; радиоэлектронике; многолетних насаждениях ягод; офисной, торговой мебели и той, что предназначена для учреждений; рабочем скоте. Амортизация оборудования действует для всего вышеперечисленного.

Группа №5. Период полезного пользования - от 7 до 10 лет.

К амортизируемому имуществу относят детали со сборно-разборной конструкцией, а также нежилые передвижные объекты. Речь идет и о газопроводах, тепломагистралях; животноводческих фермах, сельскохозяйственных машинах, станках для дерева и металла; нагревательных котлах и печах; оружии; оборудовании для производств полимерных материалов и целлюлозно-бумажной продукции; фото- и кинооборудовании; малых судах; насаждениях многолетних цитрусовых и масличных культур.

Группа №6. Период полезного пользования - от 10 до 15 лет.

В эту группу, для которой действует амортизация оборудования, относят скважины для добычи нефти; авиатранспортные средства и суда; сельскохозяйственные насаждения многолетних косточковых растений. В данном случае говорят также о каркасно-камышитовых и других жилищах облегченного типа, сантехническом оборудовании, литейных станках, оборудовании для производства железобетонных материалов, текстильном производстве, высоковольтных электросетях.

Группа №7. Период полезного пользования - от 15 до 20 лет.

В группе амортизации оборудования есть место глинобитным, деревянным, каркасным нежилым объектам; стальным и цементным канализациям; шахтам; мартеновским печам; дорогам и мостам; трансформаторам и другим источникам питания; виноградникам.

Группа №8. Период полезного пользования - от 20 до 25 лет.

На протяжении указанного времени можно пользоваться бронированными и металлическими дверьми и шкафами, зданиями нежилого фонда, имеющими перекрытия; домнами, городскими контактными сетями, с помощью которых ходит электротранспорт; железными дорогами; грузопассажирскими речными судами.

Группа №9. Период полезного пользования - от 25 до 30 лет.

В течение данного периода возможно пользование каменными хранилищами, канализационными керамическими сетями, зданиями, имеющими железобетонные перекрытия, очистными сооружениями и морскими судами.

Группа №10. Период полезного пользования - свыше 30 лет.

Речь идет о многолетних озеленительных посадках, жилых зданиях, капитальных нежилых сооружениях, лесозащитных полосах.

Какое имущество не подлежит амортизации

Согласно подпункту 1 пункту 2 статьи 256 НК РФ, к имуществу, применимо к которому возможна амортизация оборудования, нельзя отнести то, чем располагают бюджетные организации. Исключение составляет имущество, купленное для ведения предпринимательства. Давая четкое определение бюджетным учреждениям, стоит опираться на статью 161 налогового кодекса Российской Федерации. В статье сказано, что бюджетная организация является предприятием, в создании которого ключевую роль сыграли государственные властные органы РФ, органы власти субъектов России, органы местного самоуправления, чтобы осуществлять социально-культурные, управленческие, научно-технические или иные функции, не носящие коммерческий характер. Работу подобных организаций финансирует бюджет государства или государственный внебюджетный фонд, основываясь на смете расходов и доходов. Если у организаций есть государственное или муниципальное имущество с правом оперативного управления, и они не являются федеральными казенными предприятиями, то также относятся к категории бюджетных.

В соответствии с той же статьей 256 (подпунктом 2 пунктом 2) не может быть начислена амортизация производственного оборудованияна имущество, которым располагают некоммерческие организации, если оно было получено как целевое поступление или куплено на средства от целевых поступлений и используется для ведения предпринимательства. Это весьма логично, поскольку некоммерческие организации не имеют цели получить прибыль, а значит, реализовывать продукцию или предоставлять услуги у них нет необходимости.

Амортизация нового оборудования не может быть наложена и на ту имущественную часть, которая была создана или приобретена полностью или частично на бюджетные средства целевого финансирования.

Руководствуясь статьей 256 НК РФ (подпунктом 4 пунктом 2), не может быть начислена амортизация производственного оборудованияна объекты по внешнему благоустройству (речь идет об объектах лесного, дорожного хозяйства, специализированных сооружениях судоходной обстановки), поскольку возводились они на деньги, предоставленные источниками бюджетного или другого целевого финансирования.

Следует вспомнить о формулировке ПБУ 6/01 и сказать об определенном различии. Налоговым законодательством не может быть начислена амортизация оборудования, если техника куплена на средства, не учтенные в налоговой базе по налогу на прибыль. В ПБУ 6/01 такого уточнения нет. Вместе с тем, судоходные объекты и те, что относятся к лесному хозяйству, вряд ли сооружают для того, чтобы впоследствии реализовывать их. При этом стоит подчеркнуть, что в формулировке присутствует некоторая неточность, способная вызвать разногласия у налоговых органов и налогоплательщиков. Налоговым законодательством не учтено, что амортизация нового оборудования не касается части стоимости данных объектов. Данная стоимость относится к источникам финансирования, которые уже были использованы и не принимаются в налоговый учет. Говоря иначе, формальная сторона использования бюджетных средств или сумм, предоставленных целевым финансированием, на покупку или постройку объектов по внешнему благоустройству не допускает возможности дальнейшей амортизации оборудования.

В соответствии со статьей 256 (подпунктом 5 пунктом 2) к имуществу, которого не касается амортизация, относятся продуктивный скот, волки, буйволы, яки, олени, другие одомашненные дикие животные (рабочий скот к этим группам не относится).

Опираясь на 256 статью НК РФ (подпункт 6 пункт 2), амортизация нового оборудования не касается и приобретенных изданий (брошюр, книг), произведений искусства. Цена на издания и подобные объекты (произведения искусства сюда не входят) в полном объеме включена в состав иных расходов, направленных на реализацию и производство, на момент их покупки.

Стоит отметить, что согласно норме статьи 272 НК РФ, осуществляется признание оборотных активов для налогового учета при передаче их в пользование, что составляет противоречие со ст. 256 НК РФ. Однако в практическом применении существенных разногласий не может возникнуть, поскольку определение момента, в который периодические издания были приобретены - довольно сложное мероприятие.

Наиболее точно принятие расходов на приобретение вышеуказанных имущественных наименований для налогового учета (в роли затрат, способных сыграть на уменьшение налоговой базы) тогда, когда есть документальное подтверждение их передачи людям, несущим материальную ответственность. Если документальное подтверждение расходов отсутствует, налоговая инспекция может истолковать это как серьезное нарушение.

Можно сказать об отсылочном характере подпункта 7 пункта 2 статьи 256 НК РФ. Однако здесь ведется исключение из состава имущественной группы, для которой действует амортизация оборудования, достаточно большого перечня объектов активов нематериального значения и объектов основных средств.

Пункт 3 статьи 256 НК РФ исключает из имущественной группы, где возможна амортизация оборудования, следующие категории:

Те, что получены или переданы посредством договоров в безвозмездное использование;

Те, что переведены для консервации длительностью более 3 месяцев в соответствии с решением руководителя предприятия;

Те, что отправлены в соответствии с решением руководства предприятия на модернизацию и реконструкцию на период более 12 месяцев.

Реконструкция - термин, которым обозначают процесс переустройства действующих объектов ключевых средств, связанный с усовершенствованием производственной деятельности и повышении характеристик в сфере техники и экономики. Данный процесс переустройства производится в соответствии с проектом реконструкции ключевых средств для повышения уровня качества и мощностей в производстве, смены в номенклатуре продуктов.

Модернизация - процесс, вызванный изменениями в технологическом и служебном назначении оборудования, зданий, сооружений или других объектов, увеличением нагрузок и иными новыми факторами.

Когда объект ключевых средств перестает быть законсервированным, должна быть начислена амортизация производственного оборудованияв полном объеме - том, что действовал до консервирования. При этом период полезного пользования может быть продлен на срок, в который объект основных средств находился в законсервированном состоянии.

Согласно той же статье 256, амортизируемое имущество не включает в себя основные средства, переданные безвозмездно. При первом рассмотрении это очевидно, поскольку начисление амортизации оборудования не может касаться продукции, не принадлежащей предприятию (причины выбытия при этом не учитываются). Соответственно, товар нельзя использовать с целью получения прибыли. Но стоит отметить: не всегда процесс безвозмездной передачи может быть окончательным. Следует помнит об аренде, то есть передаче в пользование на конкретный временной отрезок. Если есть подобные условия, процесс не выглядит напрасным и необоснованным, поскольку налоговые органы вряд ли могут предъявить какие-либо претензии.

Безвозмездная передача основных фондов - это процесс, при котором одно физическое или юридическое лицо предоставляет другому движимые или недвижимые объекты ключевых фондов, не получая при этом плату или иное встречное представление услуг, ценностей материального характера, обязательств или прав.

Как рассчитать амортизацию оборудования правильно

Любые здания, сооружения, оборудование и машины имеют свойства стареть и изнашиваться. В период устаревания из итоговой цены товара отчисляют проценты для того, чтобы в дальнейшем вышеперечисленные и иные средства можно было обновить. Именно такие финансовые вложения именуют амортизационными отчислениями. В этих целях ведется создание амортизационных фондов, где после того, как осуществилась продажа товаров, сосредоточены все финансы. Говоря иначе об отчислениях на амортизацию оборудования, можно отметить, что они являются износом, который бывает физическим и моральным.

Износ физического типа выражен изменением стоимости ОС (остаточной стоимости) в продолжение эксплуатационного периода. Причинами физического износа служат механические воздействия, природные явления, к примеру, коррозия и иные факторы. Следствие износа - снижение ОС. Чтобы продлить эксплуатационный срок ОС проводят текущие или капитальные ремонтные работы. От цены на ремонт зависит и конечная остаточная стоимость ОС. Чем дороже ремонт, тем выше стоимость.

Моральный износ и амортизация оборудования - следствие непрерывного научного прогресса. Ежегодно наблюдается внедрение новых технологий, медленно, но верно вытесняющих устаревшие. Происходит выпуск более усовершенствованного высокоточного оборудования, высокоавтоматизированного и сверхпроизводительного. Оборудование может быть в хорошем физическом состоянии, устарев при этом с моральной точки зрения. Как следствие - его технические характеристики ниже, чем у современных аналогов. В качестве примера можно привести компьютерную технику.

Как рассчитать амортизацию оборудования? Необходимым процентом для того, чтобы возместить стоимость части капитального блага, которое износилось за год эксплуатации, является амортизация оборудования - расчет отношения суммы амортизационных отчислений, осуществляющихся каждый год, к цене ключевого средства. Данный процесс носит название нормы амортизации.

Благодаря показателю, рассчитать который можно в процессе вычисления нормы (амортизация оборудования в год), выявляют, какую процентную часть от цены ключевых организационных средств следует перенести к конечной стоимости товаров, чтобы произошло полное возмещение их износа.

Основой при расчетах амортизационных взносов способны стать нормы амортизации основного оборудования, установленные при помощи линейного метода, и эксплуатационный период, который указан в нормативной документации.

Что касается формулы для получения сведений о том, какой должна быть норма амортизации оборудования за год, ее можно представить следующим образом:

Аг = ((Ф - Фл)/Тн*Ф)*100, где

Аг - годовая норма амортизации оборудования (%),

Тн - нормативным эксплуатационным сроком (лет).

Ф в данном случае выступает в качестве балансовой цены объекта. Ее определяют в период введения объекта в пользование. В стоимость включены расходы на приобретение, а также денежные средства, которые пошли на доставку, сохранность, монтаж продукции. Не стоит забывать и о фактических затратах, направленных для расширения, модернизации или реконструкции (в рублях);

Фл является ликвидационной стоимостью объекта и суммой, показывающей уровень предполагаемой выручки от начала эксплуатации продукции или ее остаточной части по завершении эксплуатационного срока (в рублях).

Какие существуют методы расчета амортизации оборудования

1) Прямолинейный метод. При его использовании главное - равномерные отчисления на амортизацию оборудования в накопительный фонд. Сумму амортизации оборудования определяют при делении финансовых расходов на покупку фондов на эксплуатационный период.

Чтобы провести расчет (амортизация оборудования) прямолинейным методом, следует руководствоваться нормативным сроком службы ОФ (основного фонда). Весь период амортизации оборудования, каждый месяц, сопровождается отчислением одинаковой суммы в фонд в целях компенсации стоимости амортизационной продукции. Каждый экземпляр ОФ может быть подвержен расчетам с помощью линейного метода.

Основное преимущество метода - простота расчетов. Он является самым легким видом расчетов, однако обладает и недостатками. Основной заключается в невозможности учесть процесс морального износа, в любом случае присутствующего и имеющего важное значение.

Формула для расчета выглядит так:

Ал=С Т/12, где

Ал является ежемесячной суммой износа,

С - ценой покупки,

Т - эксплуатационным периодом,

12 - количеством месяцев.

2) Нелинейный метод. Данный способ применим не к отдельно взятым объектам, а к определенным группам того или иного производственного фонда. Чтобы определить балансовую стоимость единицы, следует произвести некоторые расчеты.

Применение нелинейного метода предполагает ускоренная амортизация оборудования. Для всех объектов используется единственный коэффициент, который был установлен, применимо к группе ОС. Текущую стоимость фондов необходимо перемножить с коэффициентом и вычислить сумму, которой соответствует ежемесячная амортизация нового оборудования. Что касается самих коэффициентов, их установка определяется законодательно, а потому применение данных единиц обязательно. Наиболее большой уровень отчисления на амортизацию оборудования наблюдается в первоначальный период, и только впоследствии происходит постепенное снижение до отметки в ноль.

Недостаток нелинейного способа заключается в отсутствии балансовой цены на единицу учета, поскольку расчеты ведутся применительно для всей группы. Достоинство - высокая скорость при расчетах.

Если говорить о формуле, то она выглядит так:

Ан=Ос-с *k, где

Ос-с является балансовой стоимостью,

ОС k - коэффициентом.

3) Метод уменьшаемого остатка. Это разновидность нелинейного вида. Ключевая способность способа заключается в том, что амортизация производственного оборудования при его применении может происходить очень быстро. Эффективнее всего прибегать к методу уменьшаемого остатка в ситуации, когда наблюдается моральный износ и амортизация оборудования.

С помощью способа возможно быстро списывать ОФ и осуществлять замену. Стоит отметить, что метод уменьшаемого остатка применим не к каждой группе. Если говорить об исключениях, то речь идет в данном случае о легковых авто, офисной мебели, уникальном оборудовании, а также оборудовании, эксплуатационный период которого составляет свыше 3 лет.

При расчете определяется годовая амортизация оборудования. При этом в качестве основы выступает балансовая стоимость ОС. Чтобы проводить расчет (амортизация оборудования), необходима установка эксплуатационного срока машин. И уже после можно перейти к расчету нормы амортизации основного оборудования. Для этого единицу следует разделить на эксплуатационный срок ключевых фондов с применением коэффициента.

Опираясь на действующее законодательство, требуется фиксация и дальнейшие расчеты амортизации оборудования в месяц с помощью линейного метода, если цена ОС на сегодняшний день достигла 20 процентов от стоимости покупки.

Амортизация нового оборудования осуществляется каждый месяц. В связи с этим амортизационную норму делят на количество месяцев в году и получают показатель ежемесячной нормы.

Недостатком метода является отсутствие возможности применять его для всех групп ОС. Кроме того, нужно контролировать 20%-ный барьер балансовой цены. Преимущество способа - максимально быстрая амортизация ОФ.

Формула для расчетов выглядит так:

Аум=Со*Нр*k, Нр= 1/Тср/12, где

Со здесь выступает в качестве балансовой или первоначальной стоимости ОС,

Нр - нормы амортизации основного оборудования,

К - коэффициента (размер варьируется от полутора до двух с половиной; используют чаще всего 2),

Тср - эксплуатационным сроком ОФ,

12 - количеством месяцев.

4) Учет износа по сумме чисел лет срока эксплуатации. Способ, подобно предыдущему, помогает на первоначальных этапах использования ключевых фондов провести процесс амортизации оборудования. Метод, как правило, применяют в случае быстрого морального устаревания фондов. Достоинства - легкость в расчетах. Чтобы проводить расчеты износов, необходим эксплуатационный период оборудования.

Используя данный метод, цена ОС целиком поддается амортизации. Контролировать текущую стоимость ОФ для полного процесса амортизации оборудования не нужно.

Для начала необходим расчет суммы чисел эксплуатационного периода ОФ. Далее следует поиск коэффициента. Нужно разделить количество оставшихся лет на сумму количества лет и умножить на цену покупки ключевых средств. Чтобы получить месячную сумму отчислений, необходимо деление годового размера на 12, т.е. число месяцев.

Формула для расчета:

ЛАмсчл=Спер*ОЛ/СЧ/12, где

Спер в данном случае является стоимостью покупки,

12 - количеством месяцев,

ОЛ - остатком лет до завершения эксплуатационного периода ОФ,

СЧ - суммой количества лет эксплуатационного периода ОС.

5) Расчет производственным методом. Производственный метод является методом списания стоимости пропорционально объему продукции. Расчеты производятся с применением амортизации оборудования. Списывать стоимость ОС можно, основываясь на объеме выпускаемых товаров.

Чтобы применить данный метод, предполагается составление плана выпуска товаров для определенного оборудования. Отчисления на амортизацию оборудования возможны на основе плановых показателей производства товаров.

Ежемесячные отчисления на амортизацию оборудования (их сумма) зависят от того, в каком размере выпускается продукция. В связи с этим, составляя плановые показатели, следует остановиться на конкретных параметрах расчета. В качестве параметра можно взять количество товаров, выпущенных на определенный временной промежуток или число часов, в которые оборудование выполнило работу.

- Потребительская ценность товара: как объяснить, почему так дорого

Между выбором параметра для расчета и типом главных фондов есть прямая взаимосвязь. Фонды влияют на параметр расчета. Так, амортизация оборудования, например, автомобильного транспорта предполагает применение количества часов, в которые был совершен автопробег. Данным методом не учитывается эксплуатационный период, применимый к производственным средствам.

Применение производственного метода амортизации оборудования допустимо к автомобильному транспорту. Однако здесь нужно составлять плановые показатели: сроки эксплуатации производственных средств, месячные объемы выпуска товаров, общий эксплуатационный период.

Воспользуйтесь формулой расчета:

Апр=(Спер-Слик)* Оп/Оо, где

Спер в данном случае выступает в качестве стоимости на период приобретения,

Слик - стоимости в процессе ликвидации,

Оп - планируемого объема выпуска товаров,

Оо - объема реализации за весь эксплуатационный период.

6) Метод остаточной стоимости.Для расчета амортизации оборудования следует разделить сначала первоначальную, а потом - текущую стоимость на 2. В заключительный период амортизации оборудования балансовую стоимость главных фондов полностью списывают.

Из цены на приобретение ведется вычет ликвидационной стоимости суммы амортизации оборудования за предыдущие годы. В итоге можно получить сведения о размере амортизации оборудования для завершающего периода пользования техникой. Благодаря данному методу можно за начальный эксплуатационный период списать цену оборудования и направить финансы на покупку нового оборудования или ремонтные работы текущего.

Этот способ обычно применяют к амортизации оборудования, которого коснулся моральный износ.

Применяйте следующую формулу для расчета:

Ам1=Спер /2 (1-й год)

Ам2=Ам1/2 (2-й год)

Ам3=Ам2/2 (3-й год)

Ам4=(Спер-Ам1-Ам2-Ам3-Слик), где

Спер в данном случае является денежными затратами на покупку ОС,

Слик - стоимостью списания,

12 - количеством месяцев,

Ам1 - Ам4 - суммой амортизационных регулярно отчисляемых средств в период с 1 по 4 годы.

Приведенной выше формулой следует пользоваться применительно к четырехлетнему эксплуатационному сроку ОФ. Формула также может использоваться для любых периодов амортизации оборудования. Для получения результатов амортизация оборудования предыдущего года должна быть разделена на 2 (предпоследний период также должен быть включен). В завершающем году амортизация нового оборудования осуществляется по схеме, согласно формуле Ам4: из стоимости покупки вычитаются денежные накопления амортизации оборудования за все предшествующие периоды, а также стоимость, которая действует в данный момент. В итоге мы получаем сведения о размере амортизации оборудования за последний период.

Существует немало методов для амортизации оборудования производства. Конкретный метод следует выбирать, опираясь на тип главных средств и цели учета по амортизации оборудования. В каком порядке должны быть применены методы амортизации оборудования, решает компания. Принятый порядок должен быть утвержден органом, соотносящимся с предприятием.

В течение всего эксплуатационного периода объекта способ амортизации оборудования не может меняться. В связи с этим, на начальной стадии амортизация оборудования должна сопровождаться определением целей. Необходимо списывать цену как можно быстрее, чтобы совершить покупку нового оборудования, или чтобы на балансе были сведения о большей стоимости главных фондов.

Законные способы уменьшить затраты на амортизацию нового оборудования

Любое производственное предприятие нуждается в оборудовании, средствах передвижения и ином имуществе. Все затраты на покупку необходимых материалов невозможно учесть с самого начала. Расходы способствуют уменьшению налогооблагаемой прибыли вашей организации на длительный период, равный эксплуатационному сроку имущества. Некоторые станки обладают эксплуатационным периодом в 2-3 года, другие - 6-7 лет, здания - более 30 лет. Говоря иными словами, покупая все необходимое для организации, перед вами встает проблема. Предприятие затрачивает большие средства на приобретение дорогих станков, однако, получает хороший доход, который облагается налогом. Сталкиваются с такой ситуацией почти все, и обойти стороной ее практически невозможно. Но у вашей бухгалтерии есть возможность снизить размер налоговых выплат, не нарушая закон.

1. Амортизационная премия. Период полезного пользования дает возможность понять, в какую из 10 амортизационных групп следует поместить то или иное основное средство. Опираясь на постановление Правительства РФ от 1 января 2002 года (номер 1), можно выяснить, какие имущества относятся к тем или иным группам. На основании 258 статьи Налогового кодекса РФ предприятия способны единовременно снизить доход в размере 10-30 процентов от цены на основное средство. Амортизационная премия является именно таким уменьшением прибыли. Списание до 30% цены возможно, если имущество входит в 3-7 амортизационную группу. Что касается остальных пяти групп (1, 2, 8, 9, 10), основные средства, входящие в их состав, облагаются максимум 10%-ной премией от цены. У вашей бухгалтерии нет права начисления процентов выше нормы амортизации основного оборудования (например, 20% вместо 10% для материала 8-ой группы). При этом предприятие может устанавливать премии меньшего размера (например, для оборудования 3-й группы - в размере 20% цены). Положение учетной политики должно содержать в себе сведения о том, что ваше предприятие пользуется премиями для амортизации оборудования.

Основными средствами, по отношению к которым была применена амортизационная премия, не следует торговать ранее, чем по прошествии пятилетнего периода со дня введения в пользование. Если правило нарушено, фирма должна увеличить доход, равный сумме премии, которая была получена до этого (согласно пункту 9 статьи 258 Налогового кодекса).

Расчетный пример: компания «Заря» купила электропечь для расплавления металла, заплатив 2,52 миллиона рублей. Данное оборудование находится в составе 3-ей амортизационной группы, и пользоваться им можно в течение трех лет.

Вариант 1. Предположим, организация исключает применение премии для амортизации оборудования. В этом случае каждый месяц цена на устройство будет включена в затраты общей суммой 70 тысяч рублей (2,52 миллиона рублей:3 года (36 месяцев)). В итоге каждый год на протяжении трех лет организация сможет учитывать затраты на приобретение печи для плавки металла на общую сумму 840 тысяч рублей (70 тысяч рублей * 12 месяцев).

Вариант 2. К примеру, компания использует начисление амортизационной премии максимального размера. Применительно к имуществу 3-ей группы размер премии составляет 30% от суммы. В этом случае в затраты включится размер премии - 756 тысяч рублей (2,52 миллиона рублей*30 процентов). Помимо этого, организация сможет каждый месяц заниматься начислением амортизации оборудования в размере 49 тысяч рублей ((2,52 миллиона-756 тысяч рублей):36 месяцев). Исходя из этого, за первые 12 месяцев использования электропечи компания спишет в затраты 1 миллион 344 тысячи рублей (756 тысяч рублей+12 месяцев*49 тысяч рублей), а за 2-й и 3-й годы - по 588 тысяч рублей. В результате, пользуясь амортизационной премией, компания за первые 12 месяцев использования спишет затраты на 504 тысячи рублей выше (1 миллион 344 тысячи рублей-840 тысяч рублей), а налог на прибыль понизится на 100 800 рублей (504 тысячи рублей*20 процентов).

Амортизационная премия - отличный способ обновить оборудование

Александр Голиков , партнер компании BGP Litigation, Москва

Если вы задумываетесь о приобретении имущества, амортизационная премия должна быть использована. Благодаря ей можно более быстро списать цену в затраты на амортизацию оборудования приобретенного оборудования в следующих случаях:

Если имущество входит в 3-7 амортизационные группы со сроком полезного пользования 3-20 лет, возможно включение в уменьшение дохода 30 процентов от начальной цены оборудования.

Если оборудование входит в 1-2 или 8-10 группы, размер амортизационной премии составляет 10 процентов (абзац 2 пункт 9 статья 258 Налогового кодекса).

В качестве исключения выступают ключевые средства, получение которых было произведено на безвозмездной основе.

Амортизационная премия применима к вновь приобретенному имуществу в процессе таких работ, как достройка, реконструкция, дооборудование, модернизация, частичная ликвидация ключевых средств, техническое перевооружение.

2. Покупка оборудования по отдельности, а не комплектом. Если основные средства стоят до 20 тысяч рублей (с 2011 года показатель увеличился до 40 тысяч рублей), затраты на их приобретение можно включить в расходы на амортизацию оборудования сразу после того, как техника введена в эксплуатацию, согласно пункту 1 статьи 256 Налогового кодекса. В связи с этим, лучше покупать средства не в полной комплектации, а устройства в отдельном порядке. Благодаря такой мере возможно списание цены имущества в расходы, если даже полная комплектация будет стоить свыше 20 тысяч рублей.

Приведем пример. Вашей организацией была приобретена аппаратура, позволяющая осуществлять кислородную резку металлических изделий. В комплекте - установка для ручной резки, машинный и ручной резаки. В бухгалтерии, как правило, подобное оборудование отражается в качестве единого объекта. Как следствие - списание техники занимает продолжительный период и может длиться 2-3 года. Но при отражении установки и резаков как трех различных объектов цена на каждую покупку не окажется выше уровня стоимости, которую установило законодательство. В этом случае затраты на амортизацию оборудования будут учтены моментально.

Не забывайте, что в процессе проверок представители налоговых органов могут оспорить подобный учетный порядок и предъявить требование об объединении трех объектов в единый. Во избежание такой ситуации соблюдайте простые рекомендации:

1. Цену на каждый объект следует указывать в документации в отдельном порядке. Избегайте формулировок типа «аппарат для резки металлических изделий стоимостью 25 тысяч рублей», поскольку они не отражают достоверную стоимость каждого устройства. А это - повод для спора с представителями налоговой инспекции.

2. Хорошо, если вашим отделом закупок данные элементы будут приобретены не в одно время, а в разные дни (например, с периодичностью в 2-3 дня), а все устройства при этом сопровождаются отдельным комплектом документации.

3. Для каждой технической единицы, выступающей в роли отдельного объекта, должен действовать собственный эксплуатационный период.

Отметим, что благодаря подобному порядку учета ключевых средств компания не только снизит налог на доход, но и имущественный налог. Списанных устройств оборудования налог не коснется.

Расчетный пример: заводом «Импульс» приобретена дополнительная установка, позволяющая резать металл. Общая стоимость покупки составляет 24 тысячи 300 рублей. Оборудование включает в себя собственно установку (18 тысяч рублей), общий резак (3 500 рулей) и машинный резак (2 800 рублей). При этом резаки можно применять и к другим установкам. Эксплуатационный срок оборудования - 2 года.

Вариант 1. Предположим, технику учли в форме одного объекта. В этом случае ее цена, как было сказано выше, составит 24 300 рублей. Таким образом, расходы, направленные на приобретение, каждый месяц будут включены в затраты общей суммой 1012,50 руб. (цена на оборудование:24 месяца). В итоге каждый год на протяжении 2 лет компания сможет учитывать расходы на покупку технического оборудования общей суммой 12 150 рублей (1012,50 рублей*12 месяцев).

Вариант 2. Допустим, организацией будет учтена каждая составляющая оборудования в качестве самостоятельного объекта. В этом случае цена на любое устройство не превысит 20 тысяч рублей. Таким образом, компания сможет внести цену на технику в статью расходов сразу после того, как введет ее в эксплуатацию.

3. Применение повышающего коэффициента. На производственных линиях техника нередко осуществляет работу в круглосуточном режиме. У вашей бухгалтерии есть право применения специального коэффициента 2 при начислении амортизации оборудования такого типа (согласно пункту 1 статьи 259 Налогового кодекса). В этом случае цена на устройства может быть списана в статью расходов с удвоенной скоростью. Коэффициент может быть и ниже: к примеру, 1,7 или 1,6.

Для использования увеличенного коэффициента применительно к технике, работающей круглосуточно, внесите в положение об учетной политике фирмы условие, которое направлено на применение коэффициента повышения амортизации оборудования по ключевым средствам с максимальным значением 2.

- Налоговая проверка: как вести себя, если нагрянули инспекторы

Помимо этого, требуется соблюдение некоторых формальных действий, чтобы налоговая инспекция не смогла вступить с вами в спор. Необходима не только запись в положении об учетной политике организации, но и приказ по переводу конкретного оборудования на работу в круглосуточном режиме. В идеале должно присутствовать обоснование. В качестве аргумента для сотрудников налоговой инспекции можно предоставить, к примеру, служебную записку от инженера, где сказано, что ленточный конвейер должен работать непрерывно, с убедительным техническим обоснованием.

Помните, у организации есть право использовать не только ускоренную амортизацию оборудования, но и премию применительно к этой технике. В этом случае затраты на приобретение оборудования возможно поместить в статью расходов еще за более короткий временной отрезок.

Расчетный пример: организация «Триада» потратила 900 тысяч рублей на покупку круглосуточно работающего ленточного конвейера, эксплуатационный период которого составляет 3 года.

Вариант 1. Если отбросить применение повышающего коэффициента, цена на оборудование каждый месяц будет понижать доход в размере 25 тысяч рублей (стоимость техники:3 года (36 месяцев)). Каждый год на протяжении эксплуатационного периода у компании будет возможность учитывать затраты на приобретение конвейера на сумму 300 тысяч рублей (25 тысяч рублей*1 год (12 месяцев)).

Вариант 2. Предположим, начисляя амортизацию оборудования, компанией будет применен коэффициент 2. В этом случае цена на конвейер каждый месяц начнет попадать в статью расходов суммой 50 тысяч рублей (900 тысяч рублей:36 месяцев*2). В подобной ситуации у фирмы будет возможность списывать цену на оборудование на протяжении 1,5 лет. В связи с этим, в первые 12 месяцев использования оборудования налог на прибыль для организации будет сокращен на 60 тысяч рублей ((600 тысяч рублей - 300 тысяч рублей) * 20 процентов).

Существует общая структура денежных ресурсов компании. Что касается отчислений на амортизацию оборудования, то в данной структуре их можно выделить в группу личных источников предприятия, куда относится и тот процент дохода, который остается у компании и используется организацией для производственных целей. Благодаря такому распределению финансовых средств возможно оказывать влияние на итог работы предприятия.

Амортизация основного оборудования применяется не только в бухучете. Налоговый учет также подразумевает ее использование. Государством установлены конкретные пределы отчислений для амортизации оборудования, благодаря которым предприятия могут снижать размер налогов на доходы. У организации есть возможность выбирать способ, согласно которому отчисления по амортизации оборудования будут отделяться от общей финансовой базы, если в законодательных актах не предусмотрены противоположные указания. Следует помнить, что однородные группы, к примеру, автобазы, должны пользоваться единым методом при отчислениях на амортизацию оборудования.

Информация об авторе и компании

Александр Голиков имеет высшее экономическое и юридическое образование. Специализация - досудебное разрешение налоговых споров, а также судебная защита интересов налогоплательщиков в спорах с налоговыми органами. Является руководителем проектов по сопровождению камеральных и выездных налоговых проверок.

ООО «БГП Литигейшн». Сфера деятельности: разрешение споров и реструктуризация бизнеса. Численность персонала: 43. Годовой оборот: 410 млн руб. Количество реализованных проектов: 30 налоговых споров на сумму более 1 млрд руб.

Амортизацией оборудования принято называть экономический механизм перенесения части стоимости оборудования на выполняемую им работу и производимую им продукцию или услуги. Амортизация оборудования необходима для сохранения общей стоимости капиталов предприятия независимо от старения и износа его активов. Подлежащим амортизации признается оборудование, находящееся в собственности предприятия, изначальной стоимостью не менее 10 тысяч рублей. Согласно нормам, не подлежит амортизации оборудование, которое:

Находится на консервации длительностью 3 и более месяцев.

Находится в процессе реконструкции или модернизации сроком более одного года.

Переданное (либо полученное) предприятию в безвозмездное пользование.

Способов списания амортизационных отчислений в практике бухгалтерского учета несколько: линейный способ, списание стоимости оборудования по количеству лет срока его полезного срока службы, способ уменьшенного остатка (аннуитетное отчисление), а также списание стоимости оборудование пропорционально объему производимой им продукции. Использоваться может как один, так и сразу несколько способов, в зависимости от особенностей бухгалтерского учета и политики конкретного предприятия.

В зависимости от длительности полезного срока службы оборудования, выделяют десять амортизационных классов:

1 класс - полезный срок составляет не более 2 лет,

2 класс - полезный срок от 3 до 5 лет,

3 класс - от 3 до 5 лет,

4 класс - от 5 до 7 лет,

5 класс - от 7 до 10 лет,

6 класс - от 10 до 15 лет,

7 класс - от15 до 20 лет,

8 класс - от 20 до 25 лет,

9 класс - от 25 до 30 лет,

10 класс - от 30 и более лет.

Амортизация оборудования каждой группы принимается за 100 процентов. Нормы амортизации оборудования рассчитываются путем деления 100 процентов на срок полезного действия, выраженного в месяцах. Полученное число, умноженное на начальную стоимость оборудования, подлежит зачислению на амортизационный счет. Такие отчисления осуществляются в течение всего срока эксплуатации оборудования и переносятся на издержки обращения и производства. Оборудование, полностью выработавшее амортизационный срок, должно быть снято с эксплуатации и подлежит списанию. Если оборудование списывается еще до окончания условного полезного срока использования, недостающие амортизационные отчисления должны быть списаны из текущей прибыли предприятия, чтобы сумма амортизационных отчислений в конечном итоге полностью компенсировала балансовую стоимость списываемого оборудования. Для продления амортизационного срока эксплуатации оборудования должна создаваться специальная комиссия и создается акт о продлении с указанием точного числа месяцев. Акт о продлении амортизационного срока утверждается руководителем предприятия.

Нормы амортизации оборудования, эксплуатируемого в условиях агрессивной либо повышенной сменности, рассчитываются с использованием специального коэффициента, устанавливаемого предприятием. Под агрессивной средой следует рассматривать совокупность факторов как природного, так и искусственного происхождения, повышающих износ оборудования и сокращающих срок его службы. К агрессивным условиям также можно отнести работу в условиях повышенной токсичности, взрывоопасности или повышенной аварийной опасности.

Амортизация оборудования является наиболее эффективным методом сохранения материальных активов внутри предприятия, так как амортизационные отчисления за весь срок службы оборудования позволяют полностью покрыть расходы на его приобретение.